Wirtschaftliche Bewertung von qualitätssteigernden Investitionen

Abstract

Das grundlegende Interesse jedes Unternehmens ist es, Umsatz zu erzielen, aus dem heraus sowohl Investitionen finanziert werden können als auch die Gehälter der Mitarbeiter gezahlt sowie ein entsprechender Gewinn an die Eigentümer abgeführt werden kann.

In diesem Sinn wird auch über die Durchführung von Investitionen auf Grundlage Ihrer (langfristigen) Rentabilität entschieden, was letztendlich in einer Form der Gegenüberstellung der Höhe der Investition (& Folgekosten) und den (erwarteten) zukünftigen Umsätzen/Gewinnen, die durch diese Investition ausgelöst werden, durchgeführt wird.

Im Fall von qualitätssteigernden Investitionen in speziellen Dienstleistungsszenarien, wie der Telekommunikation, gibt es eine Reihe von Maßnahmen, die aus Kundensicht sinnvoll ja sogar notwendig sind, deren Effekt auf die Umsätze aber schwer kommerziell bewertbar ist. In diesem Artikel werden zunächst die entsprechenden Grundlagen (Investitionsrechnung) erklärt und anschließend die spezielle Problematik qualitätssteigernder Investitionen in Dienstleistungsszenarien mit möglichen Umgangsweisen dazu behandelt.

Verfahren der Investitionsrechnung

Wie bereits kurz beschrieben ist der grundlegende Zweck der meisten Unternehmen die Erwirtschaftung eines Gewinns, aus dem heraus das weitere Wachstum des Unternehmens finanziert werden kann aber auch die berechtigten Gewinnerwartungen von Eigentümern und Financiers abgedeckt werden können.

Eine Investition ist demnach eine Maßnahme, durch welche der Gewinn des Unternehmens in der Zukunft sicher gestellt oder gesteigert werden soll. Dementsprechend ist es für ein Unternehmen (streng betriebswirtschaftlich betrachtet) nur dann sinnvoll, eine Investition zu tätigen, wenn diese über die erwartete Nutzungsdauer mehr Umsatz als Kosten verursacht[1].

Über diese grundsätzliche Bewertung hinaus können die aus der Investitionsrechnung resultierenden Kennzahlen auch zum Vergleich unterschiedlicher Investitionen herangezogen werden. Üblicherweise agiert ein Unternehmen mit einem beschränkten Kapitalvorrat, mit dem nur ein Teil der möglichen Investitionen finanziert werden kann. Die Investitionsrechnung soll in diesem Fall helfen, die optimale Kombination aus diesen möglichen Investitionen zu finden.

In der Investitionsrechnung werden sinnvollerweise immer die gesamten sich aus der Investition ergebenden Zahlungsströme berücksichtigt. Das bedeutet insbesondere, dass auf der Aufwandseite nicht nur die Investition selbst Berücksichtigung findet, sondern auch Folgekosten, die sich aus der Investition ergeben, wie z.B. Kosten durch erforderliche Wartungsverträge, Wartungsmaßnahmen, zusätzliches Personal etc.

Andererseits wird man in einer Investitionsrechnung vergeblich nach Abschreibungspositionen suchen[2]. Im Zusammenhang mit der Investitionsrechnung sind diese Kosten im Zeitpunkt des Auftretens des Aufwands (bei der Tätigung der Investition) berücksichtigt.

Auf der Einnahmenseite sind gemäß dieser Überlegung alle der Investition zurechenbaren Umsatzsteigerungen zu finden, aber ebenso Einsparungseffekte gegenüber dem status quo[3].

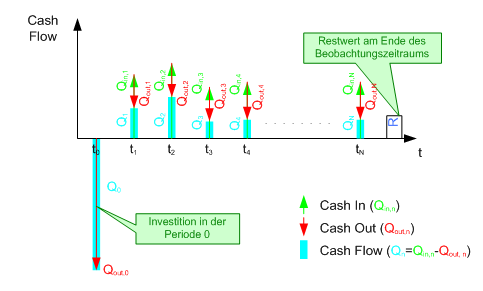

In Abbildung 1 ist die Grundlage für die Zahlungsströme im Zeitverlauf dargestellt, die in den folgenden Abschnitten jeweils als Referenz verwendet wird.

|

Abbildung 1: Zeitverlauf der Zahlungsströme |

Im Rest dieses Artikels werden die folgenden Symbole verwendet:

· Qout,n: Cash Out in Periode n

· Qin,n: Cash In in Periode n

·

Qn: Cash Flow in Periode n (![]() ); positive, wenn

insgesamt Geld verdient wird.

); positive, wenn

insgesamt Geld verdient wird.

· R: Restwert am Ende des Beobachtungszeitraums[4]

· I: Investition[5]

Entsprechend Abbildung 1 gehe ich davon aus, dass der Beobachtungszeitraum N+1 Perioden umfasst und zwar von der Periode 0 (in der auch die Investition getätigt wird) bis zur Periode N. Alle Geldflüsse innerhalb einer Periode sind in einen Cash Flow in dieser Periode zusammengefasst und werden nicht weiter unterschieden (d.h. wenn die Periode ein Jahr ist, wird nicht mehr weiter unterschieden in welchem Monat / an welchem Tag der Geldfluss stattgefunden hat).

Die Investition selbst findet in der Periode 0 statt und ist Teil des Cash Flows der Periode 0.

Um die Sprechweise zu vereinfachen, werde ich in der weiteren Darstellung als Periode immer ein Jahr verwenden; grundsätzlich ist aber jede beliebige andere Periode gleichfalls möglich.

Statische Berechnung

Unter Vernachlässigung von Zeit- (Zins-) Effekten kann der Wert einer Investition folgendermaßen dargestellt werden:

Damit ergibt sich der Wert der Investition als die Summe aller Zahlungsströme im Betrachtungszeitraum plus dem Restwert, den die Investition am Ende des Betrachtungszeitraums noch aufweist.

Die Zahlungsströme in den einzelnen Jahren sollten alle der Investition zurechenbaren Zahlungsströme enthalten, also zum Beispiel:

· Die Investition selbst

· Reparatur-/Wartungskosten für die Investition

· Einnahmen, die durch die Investition ermöglicht wurden

· Verringerung der Ausgaben, die durch die Investition ausgelöst wurden

· Änderungen in den Personalkosten durch die Investition

Der Restwert am Ende des Beobachtungszeitraums kann sein:

· Der Verkaufserlös für die (jetzt gebrauchte) Investition

· Der erwartete Saldo aus dem weiteren Betrieb der Investition über die Folgejahre

· Die Kosten (in dem Fall ist der Restwert negativ!) für die Entsorgung der Investition

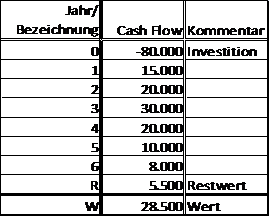

Beispiel:

Dynamische Berechnungsmethoden

Das oben dargestellte statische Verfahren ist für eine „schnelle“ Bewertung einer Investition durchaus brauchbar, allerdings werden Zahlungsströme jetzt und in 5 Jahren durch dieses Verfahren gleich bewertet. Unter dieser Prämisse wird eine Investition jetzt (z.B.: Q0=-80.000€) mit einem einmaligen Return in 5 Jahren in Höhe der Investition (z.B. durch einen Restwert, der zufällig identisch mit der Investitionshöhe ist; im Beispiel: R=80.000€) mit einem Wert von „0“ bewertet. Wenn ich das Geld, anstelle die Sachinvestition durchzuführen, aber auf die Bank gelegt hätte, hätte ich um die Zinsen mehr zurückbekommen (im Beispiel bei einem Zinssatz von 3% mit -Q0=R=80.000€ und N=6 Jahren immerhin mehr als 18.000€). Dementsprechend ist eine durchaus gerechtfertigte Sichtweise, diese Investition mit dem Verlust gegenüber der Finanzinvestition (den Zinsen für das auf der Bank veranlagte Geld in diesem Beispiel) negativ zu bewerten.

Auf dem Vergleich der Sach- mit einer Finanzinvestition beruhen die dynamischen Berechnungsmethoden der Investitionsrechnung.

Hierbei werden nur „einfache“ Varianten der Methoden präsentiert, um die Konzepte zu erläutern. Alternativ dazu könnte man diese Methoden auch noch auf eine Differenzierung zwischen Eigen- und Fremdkapital und vielleicht noch vieles mehr adaptieren.

Barwertmethode (Net Present Value, NPV)

Auf Grundlage der oben dargestellten Überlegungen kommt man in einer Erweiterung des statischen Verfahrens zu folgender Darstellung:

![]() Formel

2

Formel

2

mit

· p: Alternativzinssatz

In dieser Darstellung werden alle

Zahlungsströme mit dem Alternativzinssatz auf das Investitionsjahr umgerechnet[6], z.B. repräsentiert der Restwert in N

Jahren jetzt nur einen Wert![]() , weil dieser Wert,

N Mal mit P verzinst, genau R ergibt (

, weil dieser Wert,

N Mal mit P verzinst, genau R ergibt (![]() ). Damit sind alle Zahlungsströme auf

einen Zeitpunkt (in dem Fall den Zeitpunkt der Investition) normiert und W

stellt den aktuellen Wert der Investition dar. Wenn W größer ist als 0,

bedeutet das, dass diese Investition einen höheren Ertrag aufweist als die

alternative Finanzinvestition.

). Damit sind alle Zahlungsströme auf

einen Zeitpunkt (in dem Fall den Zeitpunkt der Investition) normiert und W

stellt den aktuellen Wert der Investition dar. Wenn W größer ist als 0,

bedeutet das, dass diese Investition einen höheren Ertrag aufweist als die

alternative Finanzinvestition.

Der Alternativzinssatz ist dabei der Zinssatz einer alternativen Finanzinvestition vergleichbaren Risikos. Das bedeutet insbesondere, dass der Alternativzinssatz üblicherweise nicht gleich dem Zinssatz eines jederzeit fälligen Sparbuches sein wird, sondern (deutlich) darüber liegt. Das Risiko, dass die Erträge, die sich aus einer Sachinvestition ergeben und nicht den ursprünglichen Erwartungen entsprechen, ist üblicherweise doch wesentlich höher als das Risiko, dass Geld auf meinem Sparbuch ohne Abhebung weniger wird.

Es ist durchaus üblich, dass in einem Unternehmen als Teil der Kriterien für die Bewertung von Investitionen ein Alternativzinssatz fix vorgegeben ist.

Im Fall des weiter oben dargestellten Beispiels, wo ich eine Investition tätige und 5 Jahre später genau die selbe Summe zurück bekomme, würde der NPV genau um den Zinsertrag der alternativen Finanzinvestition negativ werden.

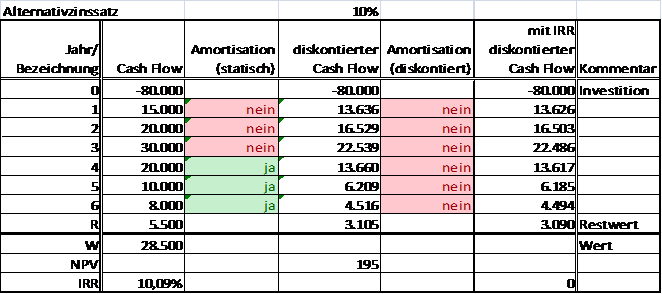

Im folgenden dasselbe Beispiel wie bei der statischen Methode mit einem Alternativzinssatz von 10%:

Dabei sieht man recht schön, dass die Investition, die statisch gerechnet „gut“ ausgesehen hätte unter Berücksichtigung der sonst erfolgenden Verzinsung des eingesetzten Kapitals plötzlich gar nicht mehr so gut aussieht.

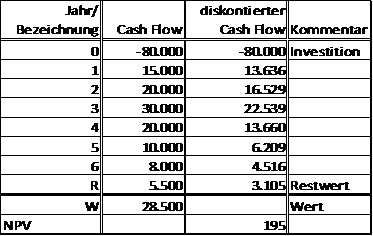

Interner Zinssatz (Internal Rate of Return, IRR)

Der interne Zinssatz ist jener (Alternativ-) Zinssatz p, mit dem der Kapitalwert einer Investition 0 wird. Wird der interne Zinssatz negativ, bringt die Investition nicht nur kein Geld, sondern kostet etwas.

Letztendlich entspricht die Berechnung des internen Zinssatzes der Lösung einer Gleichung N-er Ordnung, die zwangsläufig kein eindeutiges Ergebnis bringen muss, weshalb dieses Verfahren allein schon mathematisch problematisch ist. Wie man dann die unterschiedlichen (oder komplexen) internen Zinssätze interpretiert, entzieht sich meiner Kenntnis. Ungeachtet dessen gibt es in Excel eine Funktion, die den Internen Zinssatz berechnet und meiner Erfahrung nach meistens valide Ergebnisse liefert.

Amortisationszeit (Payback Time)

Die Amortisationszeit ist jene Zeit, nach der die Investition „herein gekommen“ ist, also wieder verdient wurde. Die Amortisationszeit kann sowohl dynamisch als auch statisch gerechnet werden. Als dynamische Berechnungsmethode beschrieben, ergibt sich die Amortisationszeit als das kleinste K, mit welchem bei vorgegebenem Cash Flow Verlauf

![]() Formel

3

Formel

3

erfüllt ist. Den statischen Fall, also ohne Berücksichtigung von Zinseffekten, kann man übrigens mit derselben Formel und p=0 ebenfalls ausdrücken.

Bei dem hier verwendeten Beispiel kommt es somit aus dem laufenden Betrieb (d.h. ohne Berücksichtigung des Restwertes) nie zu einer Amortisation (was man als schlechtes Zeichen für die Investition ansehen kann J); ohne Berücksichtigung von Zinseffekten hat sich die Investition am Ende des 5. Jahres (K=4) jedenfalls amortisiert.

Wenn man die Amortisationszeit genauer als auf ganze Jahre

braucht, kann man eine Näherungsrechnung unter der Annahme eines im Jahr gleich

verteilten Cash Flows[7]

durchführen. Mit den Werten aus dem Beispiel (in der Variante ohne

Berücksichtigung der Zinseffekte; die andere amortisiert sich ja nie) fehlen am

Anfang des Jahres, in dem sich die Investition amortisiert noch ![]() € auf die Amortisation der Investition.

In diesem Jahr kommt es zu einem Gesamt-Cash Flow von 20.000€, woraus sich

ergibt, dass sich die Investition nach etwa

€ auf die Amortisation der Investition.

In diesem Jahr kommt es zu einem Gesamt-Cash Flow von 20.000€, woraus sich

ergibt, dass sich die Investition nach etwa ![]() Jahren

amortisiert.

Jahren

amortisiert.

Ein Nachteil der Amortisationsrechnung für die Bewertung von Investitionen ist jedenfalls, dass alle Effekte nach der Amortisation nicht mehr berücksichtigt werden, d.h. wenn im obigen Beispiel ab der Periode 5 der Cash Flow (z.B. aufgrund steigender Betriebskosten) negativ wird, ändert das nichts an der Amortisationszeit von 4,75 Jahren[8]. Andererseits ist die Amortisationszeit für die Bewertung des Risikos sehr gut verwendbar. Wenn eine Investition für einen neuen Kunden gemacht wird (der damit auch für den Großteil/alle Einnahmen dieser Investition verantwortlich ist), ist die Amortisationszeit die Mindestzeit, die der Kunde auch Kunde bleiben sollte (und damit z.B. ein ganz guter Wert für die Mindestvertragslaufzeit).

Herausforderungen in der Anwendung

Die hinter den Investitionsbewertungsmethoden in der präsentierten Form stehende Mathematik ist relativ einfach. Wenn man alle Eingangsgrößen hat, kommt man (relativ) einfach und schnell zu validen Ergebnissen. Auf Grundlage der Ergebnisse ist eine absolute Bewertung von Investitionen ebenso möglich („rechnet sich“ oder „rechnet sich nicht“) wie bei mehreren in Konkurrenz um dasselbe Budget stehenden Investitionsvorhaben eine Reihung dieser. Auf Grundlage der Reihung kann eine sachlich begründbare Entscheidung gefällt werden, welche kommerziell ertragreicher sind und damit aus dieser Sichtweise gemacht werden sollten.

Das war die gute Nachricht. Die erste Schlechte ist in der guten versteckt: „wenn man alle Eingangsgrößen hat“ war da die key-Phrase und die hat es schon in sich. In Zusammenhang mit Investitionsrechnung bedeutet „alle Eingangsgrößen“ nämlich die sich aus der Investition ergebenden Cash Flows von jetzt bis zur letzten Periode, die in der Investitionsrechnung berücksichtigt werden sollen – und das Problem mit der Zukunft ist bekanntlich, dass man nie genau weiß, was sie bringt. Dementsprechend sind die Ergebnisse jeder Investitionsrechnung nur so gut wie die Cash Flow Schätzungen, die diesen Ergebnissen zugrundeliegen.

Und es geht leider weiter: Input in die Investitionsrechnung sind Cash Flows, d.h. alles, was in der Investitionsrechnung Eingang finden soll, muss monetär bewertet werden. Und die Probleme dabei fangen einfach an (was ist der Wert einer eingesparten Arbeitsstunde für eine Tätigkeit?) und gehen über interessante Fragestellungen (was ist der Wert der durch bessere Arbeitsbedingungen verhinderten Kündigung eines Mitarbeiters?) bis ins makabre (was ist der Wert eines Unfalltodes, der verhindert wird?).

Und es ist noch nicht aus: In den oben dargestellten Methoden gibt es jeweils Zahlungsströme. Abgesehen davon, dass es schon ein Problem ist, auf diese überhaupt zu kommen (sie zu schätzen, für manche Aspekte Bewertungen zu finden,…) finden Investitionen in einem laufenden Unternehmen ja nicht im Vakuum statt sondern in einer Umgebung, wo viele Dinge gleichzeitig passieren. Dem Cash Flow der Investitionsbewertung sollte dabei jene Effekte monetär zugeschrieben werden, die ihnen zuordenbar sind (sowohl auf der Einnahmen- als auch auf der Ausgabenseite), aber auch diese Differenzierung ist in der Realität nicht so leicht[9].

Qualitätssteigernde Investitionen

Genau die zuvor dargestellten Herausforderungen in der Anwendung schlagen bei (primär) qualitätssteigernden Investitionen besonders schlimm[10] zu.

Wohingegen bei vielen Investitionen letztendlich doch ein recht gut monetär bewertbarer Aspekt der Auslöser für die Maßnahme ist (sei es eine erwartete Steigerung der Einnahmen oder eine Verringerung der Kosten) ist das bei qualitätssteigernden Investitionen im Dienstleistungsbereich oft nicht so ganz der Fall.

Um die Bezeichnung „Qualitätssteigernde Investition“ im Dienstleistungsbereich vielleicht noch etwas besser zu spezifizieren: Darunter verstehe ich eine Maßnahme, mit der ein für den Kunden merkbarer Parameter verbessert wird; im Telekommunikationsbereich kann das einer der Aspekte der „Quality of Service“ sein, also z.B.

· Übertragungsrate

· Delay

· Jitter

· Bit loss

Hierbei handelt es sich oft um Eigenschaften, die keinem auffallen, so lange sie gut genug sind, die aber zu schmerzen beginnen, wenn sie schlechter werden (wobei ich die Vermutung hege, dass für den Kunden mehr die Verschlechterung als der absolute Wert relevant ist, aber das ist eine andere Geschichte).

Wenn auf technischer Seite über Parametertuning hinaus gehende Maßnahmen ergriffen werden, um derartige Eigenschaften zu verbessern, führt das ganz sicherlich zu Kosten (für neue Hardware, neue Features,….). Aber welche Mehrerträge/Einsparungen können im Business Case auf der anderen Seite dagegen gehalten werden?

Qualitative Überlegungen führen schnell zu einigen durchaus plausiblen Ergebnissen, wie z.B.:

· Haltekosten - es werden die Aufwendungen für das Halten von Kunden reduziert (weil sie nicht von der Netzwerkqualität enttäuscht werden)

· Verlustkosten - es wird der Verlust von Kunden hintan gehalten (weil sie nicht von der Netzwerkqualität enttäuscht werden)

· Neuakquisitionskosten - es wird die Neuakquisition von Kunden erleichtert und damit auch verbilligt (weil sich die gute Qualität hoffentlich herumspricht)

· Kundenzuwachs - es können mehr Neukunden akquiriert werden (weil sich die gute Qualität hoffentlich herumspricht)

· Höherer Erlös pro Kunde

Was ist aber der Wert dieser Verbesserungen in €? Diese Frage kann der Quell‘ unendlicher Diskussionen sein. Dass die Verbesserungen einen Wert haben, wurde in meiner Erfahrung noch nie in Frage gestellt; eine Einigung auf einen Wert ist aber meist nicht so einfach.

Quantitative Bewertung

Wenn die entsprechenden Daten zu vergleichbaren Verbesserungsmaßnahmen[11] der Vergangenheit verfügbar sind, können die im Folgenden dargestellten Ansätze versucht werden. Bei den hier präsentierten Ansätzen habe ich jeweils angenommen, dass es einen Bereich gibt, der von den historischen Verbesserungen profitiert hat und einen anderen Bereich mit sonst (z.B. in Hinblick auf den Werbemitteleinsatz [und zwar sowohl den eigenen als auch jenen des Mitbewerbs] aber auch hinsichtlich der Demographie) vergleichbaren Rahmenbedingungen, der nicht von den Verbesserungen profitiert hat. Durch Übertragung dieser historischen Daten auf die aktuelle Situation kann eine quantitative Bewertung versucht werden.

Im Folgenden sind für die oben dargestellten Aspekte die entsprechenden Ansätze ausformuliert, wobei alle Größen

· mit dem Index „q,a“ für das Gebiet gelten, in dem die Maßnahmen durchgeführt wurden

· mit dem Index „r,a“ für das Referenzgebiet gelten, in dem keine Maßnahmen durchgeführt wurden

· mit dem Index „q,n“ für das Gebiet gelten, das durch die geplanten Maßnahmen profitieren würde

Ausgehend vom Zeitpunkt der Umsetzung der Verbesserungsmaßnahme kann damit (jedenfalls theoretisch) eine Zeitreihe[12] von Einsparungen durch die Investition berechnet werden, die auf der Ergebnisseite der Investitionsrechnung zu Buche schlägt. Mit dieser Überlegung geht auch ein wesentlicher Nachteil dieser Verfahren einher: Es muss die historische Zeitreihe über einen Zeitraum entsprechend dem Beobachtungszeitraum der Investitionsrechnung bekannt sein, was bedeutet, dass die historische Maßnahme mindestens den Beobachtungszeitraum (und das sind meist mehrere Jahre) zurück liegen muss. Gerade in technologisch orientierten Gebieten stellt sich damit die Frage, ob damals die heute angedachte Maßnahme überhaupt (technologisch) möglich gewesen wäre.

Haltekosten

Die Hypothese in diesem Fall ist, dass die Aufwendungen für das Halten der Kunden (d.h. für die Verhinderung von [angedrohten] Kündigungen) verringert werden, weil (aufgrund besserer Qualität) weniger Kunden das Service kündigen wollen und damit gehalten werden müssen.

Die Aufwendungen für das Halten eines Kunden können z.B. Gutschriften oder auch „spezielle Geschenke“, wie neue Endgeräte oder Punkte in einem Treueprogramm sein. Diese „Goodies“ können im Allgemeinen relativ einfach monetär bewertet werden. Alle Größen sind dabei für die Dauer eines Jahres zu sehen.

Mit den Bezeichnungen

· Qh: Haltekosten pro Kunde

· N: Anzahl der Kunden (im Gebiet)

ergeben sich die durchschnittlichen Haltekosten pro Kunden

Formel

4

Formel

4

womit sich weiter eine Reduktion der gesamten Haltekosten zu

![]() Formel

5

Formel

5

ergibt, d.h. als Differenz der durchschnittlichen Haltekosten pro Kunden im unveränderten Gebiet zu den durchschnittlichen Haltekosten pro Kunden im verbesserten Gebiet bewertet mit der Anzahl der Kunden im zur Verbesserung anstehenden Gebiet.

Verlustkosten

Für diesen Aspekt ist die zu Grunde liegende Annahme, dass durch die Verbesserung der Qualität die Anzahl der Kündigungen reduziert werden kann, weil weniger Kunden vom Service frustriert sind und deshalb das Service deshalb seltener gekündigt wird.

Die Kosten für den Verlust eines Kunden können in Form von Opportunitätskosten angenommen werden, d.h. welche Erlöse treten aufgrund des Verlustes eines Kunden nicht ein. In diesem Fall ist über die Durchschnittserlöse, welche mit einem Kunden pro Jahr erzielt werden, eine Festlegung im ersten Schritt relativ einfach; die sich bei dieser Vorgangsweise schnell stellende Frage ist aber, ob diese einfache Methode die Realität hinreichend genau abbildet oder ob die verlorenen Kunden vom einfachen Durchschnitt abweichen. Sobald diese Variante angedacht wird, kann die Ermittlung der Verlustkosten beliebig genau und damit auch beliebig aufwendig gemacht werden.

Wenn für die Akquisition des Kunden Kosten angefallen sind (siehe auch die Überlegungen zu den Neuakquisitionskosten), erscheint als 2. Variante denkbar, den noch nicht abgeschriebenen Teil der Akquisitionskosten als Kosten des Verlustes des Kunden heranzuziehen. Insbesondere im 2. Fall ist aber auf mögliche Überlappungen mit den Neuakquisitionskosten zu achten.

Mit den Bezeichnungen

· Qv: Verlustkosten pro Kunde

· N: Anzahl der Kunden (im Gebiet)

ergeben sich die durchschnittlichen Verlustkosten pro Kunden

Formel

6

Formel

6

womit sich weiter eine Reduktion der gesamten Verlustkosten analog zu den Überlegungen bei den Haltekosten zu

![]() Formel

7

Formel

7

ergibt.

Neuakquisitionskosten

Es gibt zahlreiche Geschäftsmodelle, in denen die Akquisition von Neukunden mit Kosten für das Unternehmen verbunden ist. Gleichzeitig ist bei zahlreichen Geschäftsmodellen eine Neuakquisition von Kunden ständig erforderlich, um den nahezu nicht vermeidbaren Kundenabfluss zu kompensieren und nicht zu schrumpfen.

Diese Kosten können in folgenden Gebieten zu suchen sein:

· Investitionen um die Dienstleistung für den Kunden zu ermöglichen

· Provisionen für Vermittler

· Zuschüsse für Equipment, welches der Kunde im Zuge des Vertragsabschlusses verbilligt bekommt

· Im Zuge des Vertragsabschlusses erteilte Gutschriften für den Kunden.

Manche dieser Kosten stellen technische Notwendigkeiten für die Erbringung der Dienstleistung dar und sind somit unabhängig von einer eventuellen Verbesserung der Qualität. Bei anderen Kosten in diesem Dunstkreis kann aber sehr wohl davon ausgegangen werden, dass sie von der Leichtigkeit der Kundenakquisition abhängen und damit beeinflussbar sind.

Zur Kategorie der beeinflussbaren Kosten würde ich z.B. zählen:

·

Provisionen für Vermittler

Wenn die Kundenakquisition einfacher ist, könnte dem Vermittler gegenüber

aufgrund der einfacheren Akquisition eine niedrigere Provision argumentiert

werden.

·

Equipmentzuschüsse/Gutschriften

Wenn die Dienstleistung einen besseren Ruf hat, sind weniger extra Zuckerl

monetärer Art erforderlich um potentielle Kunden vom Vertragsabschluss zu

überzeugen. Anders herum formuliert sind bei einem Dienstleistungsanbieter mit

bekannt inferiorer Qualität andere Goodies erforderlich, sodass der Kunde die

Dienstleistung von diesem Anbieter bezieht.

Wenn angenommen wird, dass die Neukundenakquisition proportional zur Anzahl der Bestandskunden ist, kann die sich daraus ableitbare Kostenreduktion analog zu Halte- bzw. Verlustkosten wie folgt formuliert werden.

Mit den Bezeichnungen

· QA: Akquisitionskosten pro Kunde

· N: Anzahl der Kunden (im Gebiet)

ergeben sich die durchschnittlichen Akquisitionskosten pro Kunden

Formel

8

Formel

8

womit sich weiter eine Reduktion der gesamten Akquisitionskosten analog zu den Überlegungen bei den Haltekosten zu

![]() Formel

9

Formel

9

ergibt.

Hierbei ist zu beachten, dass möglicherweise eine Beeinflussung zwischen Akquisitionskosten und Kundenzuwachs auftritt, d.h. dass entweder die Akquisitionskosten bei gleich bleibendem Kundenzuwachs gesenkt werden können oder es bei gleich bleibenden Akquisitionskosten (pro Neukunden) zu einem erhöhten Kundenzuwachs kommt (oder jedwede Variante dazwischen). Insofern besteht bei diesen beiden Aspekten das zusätzliche Problem, dass durch eine Verschiebung der Ziele die Auswirkungen der qualitätssteigernden Maßnahmen in unterschiedlichen Parametern zu messen wären, was wiederum das Finden eines entsprechenden Referenzgebietes entsprechend erschwert.

Kundenzuwachs

Hier handelt es sich um den eigentlich recht naheliegenden Effekt, dass bei einer Erbringung der Dienstleistung in besserer Qualität mehr Kunden diese Dienstleistung in Anspruch nehmen werden.

Damit kommt es recht einfach zu einer Erhöhung der Einnahmen durch die vergrößerte Kundenbasis, was wiederum durch einen Vergleich mit einem Referenzgebiet abgeschätzt werden kann.

Mit den Bezeichnungen

· N: Anzahl der Kunden (im Gebiet; Index a: vor Durchführung der Maßnahme, Index n: nach Durchführung der Maßnahme)

· QK: durchschnittlicher Erlös pro Neukunden

ergibt sich der Zuwachs des Kundenzuwachses zu

Formel

10

Formel

10

womit sich weiters eine Erhöhung der Einnahmen zu

![]() Formel

11

Formel

11

ergibt.

Insbesondere beim Kundenzuwachs ist in der Gesamtanalyse zu berücksichtigen, dass die erhöhte Kundenbasis Investitionen zur Bereitstellung der damit erforderlichen Kapazität notwendig machen kann, die andernfalls nicht erforderlich gewesen wären.

Erlös pro Kunde

Analog zu den Neuakquisitionskosten ist insbesondere bei sehr signifikanten Qualitätssteigerungen denkbar, dass es dadurch möglich wird, das Preisniveau der angebotenen Dienstleistung in Relation zum Mitbewerb zu heben.

Ein anderes mögliches Szenario, wie dieser Effekt zum Tragen kommen kann, ist die Erhöhung des Erlöses pro Kunden durch Steigerung der Nutzungsintensität (sofern das Geschäftsmodell einen derartigen Zusammenhang zulässt). Ebenso wie beim Kundenzuwachs ist bei diesem Szenario in der Gesamtanalyse aber zu berücksichtigen, dass die erhöhte Nutzung Investitionen notwendig machen kann, die andernfalls nicht erforderlich gewesen wären.

Mit den Bezeichnungen

· QE: Erlös pro Kunde

· N: Anzahl der Kunden (im Gebiet)

ergeben sich die durchschnittlichen Erlöse pro Kunden

Formel

12

Formel

12

womit sich weiter eine Erhöhung der gesamten Erlöse zu

![]() Formel

13

Formel

13

ergibt.

Investitionen in die Kapazität

Ein spezieller Qualitätsaspekt sind Investitionen in die Bereitstellung ausreichender Kapazität.

Speziell ist dieser Aspekt insofern, als die Auswirkungen von anderen qualitätssteigernden Maßnahmen erhöhte Nutzung (pro Kunde) und/oder erhöhte Kundenanzahl in einem Gebiet sein kann, womit die erforderliche Kapazität zur Aufrechterhaltung eines bestimmten Qualitätslevels steigt.

Bei Investitionen in die Kapazität bietet sich relativ schnell die Denkweise an, dass durch die Schaffung zusätzlicher Kapazität die Nutzung erhöht wird. Bereits dieser Überlegung steht das Argument entgegen, dass bei einem Mangel an Kapazität der Zeitbedarf für die Datenübermittlung zwar steigt, dass bei gegebenem Datenübermittlungsbedarf dieser aber nicht sinken wird (sondern sich über einen größeren Zeitraum verteilt). In einem blockenden Szenario (bei ausgelastetem Service kann die Dienstleistung gar nicht erbracht werden) lautet das Argument: „Na dann versucht der Benutzer es halt 2 Minuten später nochmals“.

Dazu kommt auf der Auswirkungsseite, dass die Kapazitätsengpässe meist ja nur in einem kleinen Teil des Tages/der Woche auftreten, wohingegen für den Rest der Zeit ausreichend Kapazität zur Befriedigung aller Kundenbedürfnisse vorhanden ist. Wenn bei den zusätzlichen Einnahmen nur die durch die Maßnahme zusätzlich abgewickelten Dienstleistungen berücksichtigt werden, ist der Effekt davon sehr klein.

Insbesondere in Bereichen mit Flat Rates hat dann selbst dieser kleine Effekt keine Auswirkungen mehr auf die Einnahmen womit dieser Berechnungsansatz zum Scheitern verurteilt ist.

Bei Gültigkeit dieser Überlegungen müssen auch Investitionen in die Kapazität als allgemein qualitätssteigernde Investitionen mit den dazugehörenden Bewertungsproblemen behandelt werden.

Alternative Ansätze

Für die Entscheidungsfindung zur Durchführung von qualitätssteigernden Investitionen gibt es zweifelsohne auch noch andere mögliche Ansätze, abseits einer „reinen“ Investitionsrechnung, wie sie hier bisher dargestellt wurde.

Ein denkbarer Ansatz hierzu ist, eine bestimmte Summe pro Jahr für qualitätssteigernde Maßnahmen vorzusehen. Der Vorteil dieser Vorgangsweise ist, dass jedenfalls ein bestimmtes Maß an qualitätssteigernden Investitionen möglich ist. Allerdings hilft dieser Ansatz nicht, wenn es darum geht, die Investitionen zu selektieren, d.h. für die Auswahl der (z.B.) 30 aus 100 Investitionen ist ein anderes Kriterium zu finden. Ebenso unterstützt dieser Ansatz nicht bei der Festlegung der Investitionshöhe im Vergleich zu anderen Maßnahmen.

Ein anderer möglicher Ansatz ist natürlich die qualitative Analyse durch Experten. Der Nachteil dieser Vorgangsweise ist die reduzierte (scheinbare?) Objektivität in der Beurteilung und der Mangel an Vergleichbarkeit mit anderen (per Investitionsrechnung bewerteten) Investitionsvorschlägen.

In einem Konkurrenzszenario lassen sich diese Vorschläge natürlich mit einer „Dringlichkeitsanalyse“ auf Grundlage eines Vergleichs mit dem Mitbewerb kombinieren, d.h. desto schlechter die eigenen Dienstleistung (idealerweise aus Kundensicht) gegenüber den entsprechenden Dienstleistungsangeboten des Mitbewerbs in Hinblick auf die Qualität abschneidet, desto mehr Mittel werden zur Verbesserung der Qualität bereit gestellt.

Zusammenfassung

Die größte Herausforderung in der kommerziellen Bewertung von Investitionen ist wahrscheinlich die Abschätzung der Entwicklung der zusätzlichen Einnahmen/Reduktion der Kosten, welche durch die Investition ausgelöst werden. Die sich daraus ergebenden Unsicherheiten, auch in der Zuordnung der Wirkung (Einnahmensteigerung/Kostenreduktion) auf die Ursache (Investition) sind beim Vergleich unterschiedlicher Investitionen jedenfalls mit zu berücksichtigen.

Gerade bei qualitätssteigernden Investitionen im Dienstleistungsbereich wird dieses Problem noch weiter gesteigert, da im Allgemeinen eine unmittelbar kostensenkende oder einnahmensteigernde Wirkung nicht oder sehr schwer quantifizierbar ist.